Und noch ein Beitrag, diesmal für die Fondsfrauen zum Thema Finanzbloggerinnen/ Finanzberatung.

Kategorie: Finanzsalon

Kryptos: Wie gefährlich ist Werbung für Laien?

„…einfach und sicher in Kryptowährungen investieren…und von steigenden Preisen profitieren“ wirbt im TV eine Plattform, die den Handel mit Bitcoin Co. anbietet.

Da fallen mir, als alte Finanzhäsin, gleich drei Schlüsselwörter auf, die Unerfahrene zum Investieren verleiten: Einfach, sicher und steigen. Wer kann da schon widerstehen?

Zugegeben, mit kaum einem anderen Investment verdienten Mutige in den letzten Jahren so schnell, wie mit Kryptos. Allerdings gehört auch eine gute Portion Leidensfähigkeit dazu, Verluste von 25 oder 40% in wenigen Wochen sind keine Seltenheit.

Da der Stressfaktor und das Verlustrisiko erheblich sind,

– besitzen Anleger und Anlegerinnen entweder weiteres Kapital und investieren nur einen spekulativen Teil,

– verfügen über ausreichend Zeit, um Verluste abzuwarten und nehmen zwischendurch Gewinne mit oder

– lassen sich bewusst auf das Risiko ein, also informieren sich umfassend.

Nach meiner Erfahrung geschieht meist weder das eine, noch das andere. Nach dem alten Prinzip „Gier frisst Hirn“ springen viele auf den fahrenden Zug auf, erwischen oft den falschen Zeitpunkt und machen bittere Erfahrungen.

Neues birgt immer unbekannte Faktoren, erst die Erfahrung formt das Bild. Ist es überhaupt zulässig, heute schon von Krypto-Währungen zu sprechen?

Dem bisherigen Verständnis von „Währung“ werden Kryptos wohl bisher nicht gerecht: Weder als Zahlungsmittel eines Landes, das durch Gold (früher üblich), das jeweilige Bruttosozialprodukt oder andere Währungskörbe gesichert ist, noch als ein neues, allgemein akzeptiertes Geld.

Die durch „Mining“ über riesige Rechenleistung mit Megacomputern geschaffene „Währung“ ist technisch irgendwann endlich, eigentlich frei von staatlichen Einflüssen und damit nicht reguliert.

Gerade das ist gewollt: Die bisherige Ordnung gelangte nicht nur mit der Finanzkrise in erhebliche Kritik und die Machenschaften führten zu einer Vertrauenskrise in das Bankensystem und zur Suche nach Alternativen.

Wenn es aber zutrifft, dass das Mining zu 70 bis 80% in China erfolgt, fragt sich, ob die ursprüngliche Idee von Unabhängigkeit überhaupt gilt. Wie abhängig wollen wir sein von dem Riesen-Reich, das Handel bisher recht einseitig versteht?

Dazu kommt der unglaubliche Stromverbrauch, der ökologisch unvernünftig ist.

Weitere fragliche Aspekte: Die Anonymität, das Blockchain-Prinzip (mehrfach gespiegelte Buchungsvorgänge) und der einfache Handel über das Internet öffnen auch illegaler Nutzung bisher Tür und Tor. Trotzdem: Als Anlageklasse erfreuen sich Kryptos zunehmender Beliebtheit..

Ein neues, gern auch globales Zahlungssystem und Konkurrenz zum Einfluss der Banken besitzt einen gewissen Charme und auch Staaten finden langsam Gefallen daran, Ihre Währungen zu digitalisieren. Da wird sich sicher noch viel tun in den nächsten Jahren und pure Ablehnung wäre reine Ignoranz. Aber für Privatanleger empfiehlt sich individuelle Vorsicht und: eine eigene Strategie!

Zur Debatte um ETF’s und aktive Fonds

Eine Schwarz-Weiss-Brille hat noch nie weiter geführt…so sieht es auch bei der ETF-aktive Fonds-Debatte aus: Historisch gab es für Normalanleger nur aktive Fonds, ETF-Produkte kommen aus der Welt der institutionellen Anleger, Pensionsfonds, Versicherungen…wo Kostenaspekte schon immer eine erhebliche Rolle spielten. Das tut es nun auch verstärkt im privaten Bereich. Während aktive Fonds einen großen Kostenblock haben, z.B. Fondsmanagement, Research, Infrastruktur (zum Teil weltweit) und regulatorische Kosten, reduzieren ETF’s die Ausgaben auf das Minimum und halten sich ane einen Index.

Die Frage ist: Gibt es für die Kosten bei den Anlegern einen Mehrwert? Das kommt drauf an!

Erstens: Womit vergleiche ich den Fonds? Mit einem Index? Ist es ein „offizieller“ oder ein „gebauter“? Oder vergleiche ich es mit der Peergroup, also ähnlichen Produkten? Etwas Quellenforschung erlaubt auch Privatpersonen herauszufinden, wie ein Fonds einzuschätzen ist.

Zweitens: Was bedeutet Qualität des Fonds? Aus meiner Erfahrung, ja, es gibt gute Produkte, die es auch über verschiedene Zeiträume schaffen, bessere Ergebnisse als ein Index oder auch andere Fonds zu erzielen. Während ein ETF an „seinen“ Index gekoppelt ist und naturgemäß diesen nicht übertreffen kann (eher liegt er leicht unterhalb des Ergebnissens, durch die immerhin vorhandene Kostenquote), kann ein aktiver Fonds andere Entscheidungen treffen, Risiko managen und Strategien anpassen.

Das kann zu höheren Renditen, oder aber auch zu einer ähnlichen Rendite, aber mit weniger Risiko (Schwankung) führen. Ein breites Feld.

Drittens: Sind aktive Fonds wirklich teurer?

Sicher entstehen insgesamt mehr Kosten, aber die ausgewiesenen Ergebnisse sind immer schon bereinigt um die internen Kosten des Fonds. Zusätzlich entsteht eventuell der Ausgabeaufschlag bei Kauf (Kosten selten bei Verkauf), je nach dem, ob ich einen freien Berater, ein Bankinstitut oder eine Online-Plattform ohne Beratung nutze. Ich stelle immer wieder fest, dass Fondsanleger glauben, die Kosten des Fonds (Verwaltungsgebühr, eine TER oder was an Angaben ihnen sonst begegnet) würden noch vom Ergebnis abgezogen. Ein Irrtum!

Vergleicht man Fondslisten und findet ein Fondsergebnis von x%, dann kommt dies auch beim Anleger an, die Wertentwicklung ist bereinigt um Fondskosten (s.a. BVI-Methode).

Klar, die persönliche Steuer spielt eine Rolle, aber das gilt für alle Anlageprodukte gleichermaßen.

Also kann es nur darum gehen: Was will ich? Benötige ich Beratung? Die muss dann auch bezahlt werden, ob über Provisionen aus dem Fonds (Fondskosten!) oder separat über Honorare.

Oder treffe ich die Entscheidungen selbst, ohne Netz, doppelten Boden und Haftung? Dann kann ich eher auf nackte Produkte setzen, erst Recht, wenn viel Zeit bleibt.

Lege ich kleine Beträge als Sparrate an oder geht es um größere Summen? Wieviel Zeit habe ich? Will ich mich selber kümmern? Kann ich mit Schwankungen umgehen? Und so weiter.

Fakt ist, die Branche verdient auch mit ETF’s gutes Geld und ob es für Anleger passt, hängt von der eigenen Strategie ab.

Vom Sparschwein zum Aktienfonds! Und was ist mit Hausrat und Co.?

Geldanlage, Gold, Gewinn – Finanzthemen brummen, fast egal welches Medium man anschaut. Immer wieder zeigt sich, dass zwischen der Erfahrung mit Cash (ob aus dem Sparschwein, -buch oder Tagesgeld) und dem Wunsch nach Gewinn (mit Aktien, ETF`s, Gold…) zwei wichtige Aspekte in den Hintergrund treten:

Anlagen „dazwischen“(für mittelfristige Anlageziele oder einfach etwas Ertrag mit wenig Risiko) und Lebensrisiken, die vielleicht abgesichert werden sollten. Dazu ein neuer Beitrag

Aktien – ausgerechnet jetzt?

Ob Wahlen, Corona oder andere „Störfälle“ im Alltag: Ein neuer Beitrag zum Thema im Börsenecho

Roboadvisor – Alternative der Zukunft?

Das Kunstwort „Roboadvisor“ begegnet Anlegerinnen und Anlegern in den letzten Jahren immer öfter: Es setzt sich zusammen aus den englischen Begriffen für „Roboter“ und „Berater“. Aber funktioniert Individualität durch Technik?

Der Trend entstand in den USA nach der Finanzkrise, nachdem die Branche massiv Vertrauen verloren hatte und findet auch bei uns immer mehr Freunde. Die Idee kombiniert automatisierte Prozesse mit niedrigen Kosten für die Produkte und Dienstleistungen.

Im Kern nutzen Anleger einen softwaregestützten, stringenten Weg, der ihre Daten abfragt und passende Depotvorschläge generiert. Depoteröffnung und Investition erfolgen relativ einfach, ein Online-Zugriff auf die Depots ermöglicht Durchblick zu jeder Zeit.

Anbieter benötigen klassische Zulassungen, je nach Tätigkeit: Geht es „nur“ um die Beratung und Vermittlung von Investmentfonds – übrigens einschließlich ETF’s – unterliegen sie der Gewerbeordnung, agieren sie darüber hinaus und verwalten Depots für ihre Kunden, benötigen sie eine Zulassung nach dem Kreditwesengesetz.

Für Kunden immer interessant: Die Haftung – wer trägt also die Verantwortung, wenn eine Anlage nicht passt? Das kommt darauf an: Erteilt ein Kunde einen konkreten Auftrag für selbst gewählte Produkte – eine „execution only“, der Anbieter führt also nur aus – gilt die eigene Verantwortung.

Als Beispiel: Die Auswahl von Anlageprodukten bei einer Direktbank im eigenen Depot, seien es aktive Investmentfonds, ETF’s oder Aktien. Falsch gewählt? Pech gehabt.

Robos setzen immer eigene Daten voraus, neben den allgemeinen wie Name, Adresse auch individuelle: Anlagehorizont, Anlagebetrag oder Risikofragen. Durch diese Datenerfassung – in der persönlichen Finanzberatung seit Jahren gesetzlich vorgeschrieben – erfüllen die Online-Datenstrecken die Kriterien einer Online-Beratung, die individuell passende Produkte vorschlägt und damit greifen die entsprechenden Haftungsregeln. Für Verbraucher eine gute Nachricht.

Die noch jungen Fintechs und auch etablierte Banken, die zunehmend Roboadvisory anbieten, parieren damit die rechtlichen Anforderungen der Beratung und den entsprechenden Aufwand. Über standardisierte, kostengünstige und relativ schlanke Wege erfüllen sie Auflagen und „managen die Kunden“. Aber auch klassische „menschliche Berater“ kommen schon seit Jahren nicht mehr ohne eine hochwertige Software aus, die Prozesse und Entscheidungen erleichtert und dokumentiert. Der Kostendruck führt zu Lösungen, die der Finanzbranche bei sinkenden Einnahmen ein rentables Geschäftsmodell erlauben. Tausende Bankberater suchen gerade neue Jobs, da die gesamte Branche im Umbruch ist. Das ebnet Alternativen den Weg.

Sind Robos für Verbraucher die besseren Berater? Da drängt sich gleich der schöne Spruch „Garbage in – garbage out“ (Müll rein – Müll raus) auf – die Qualität der Depot- und Produktangebote hängt von der Auswahl, der Programmierung und den Menschen dahinter ab. Günstige und vor allem transparente Kosten stellen ein gewichtiges Kaufargument dar – Verbraucherschützer weisen immer wieder darauf hin. Für die Beraterbranche gilt: Je geringer der individuelle Aufwand pro Kunde, unter anderem durch lange und/oder viele Beratungsgespräche, desto eher kann trotzdem Geld verdient werden. Und seien wir ehrlich: Für ähnliche Kunden eignen sich auch ähnliche Lösungen. Intelligente Konzepte, die viele Depotstrukturen anbieten, Risikokontrolle berücksichtigen und damit zwar automatisiert, aber trotzdem individuell agieren, finden zu allererst bei jüngeren, technikaffinen Menschen Zuspruch, aber sicher auch bald in weiteren Zielgruppen. Der Markt entscheidet in den kommenden Jahren, in welchem Maße die neuen Lösungen Marktanteile erringen. Besonders in schwierigen Börsenzeiten trennt sich hier die Spreu vom Weizen.

Fazit: Was hier in Deutschland erst beginnt, löst vielleicht das Problem, das „normale Anleger“ kaum noch gute Beratung vorfinden, weil sie sich für die Branche vermeintlich nicht lohnt. Aber nur wenige Kunden – auch wenn künftig mehr Finanzbildung stärker über Chancen und Risiken aufklärt – legen am Ende selbst ihre Gelder an. Zu wenig eigene Kompetenz oder einfach nur Arbeitsteilung bescheren der Finanzbranche auch künftig Kunden. Eine Standardisierung ermöglicht gute Finanzlösungen für Alle. Im Ursprungsland der Roboadvisors, den USA, gehört auch die Anlage größerer Beträge über Online-Wege zum Alltag. Wenig Zeit und niedrige Kosten treiben die Nachfrage auf Kundenseite. Wenn die Ergebnisse stimmen, stärken sie den Ruf und die Akzeptanz moderner, technisch unterstützter Finanzberatung.

©Text/ Foto/ Grafik Renate Kewenig, Finanzverstand 2020

„Betongold“ – Teure Preise, billige Zinsen

Im Vermögensaufbau und für die Altersvorsorge steht die Immobilie nach wie vor weit vorn. Die Investition ins eigene Heim ist sofort nutzbar, ein Vorteil, den andere Anlagen so nicht bieten. Gerade die günstigen Zinsen befeuern die Nachfrage, warum Miete zahlen, wenn es dafür schon den Schritt ins Eigenheim gibt. In der Wirklichkeit führt die Lage oft zu gewaltigen Schuldenbergen, das nötige Eigenkapital ist knapp und Corona tut ein Übriges: Die Krise stärkt das Vertrauen in Haus und Hof, aber Wirtschaftslage und möglicher Jobverlust schaffen Probleme. Dazu ein kurzes Gespräch mit regionalen Finanzkollegen mit langer Erfahrung in der Baufinanzierung:

Herr Peters, als Finanzpartner Voreifel befassen Sie und Ihr Kollege Herr Kuchem sich schon lange mit der Finanzierung von Immobilien. Betongold steht seit Jahren ganz oben auf der Liste der Anleger*innen. Wie sehen Sie die Zukunft des Booms?

HP: Ungebrochen anhaltend. Dadurch dass die ältere, sicherheitsorientierte Generation zunehmend Negativzinsen zahlen muss, wird vermehrt in Immobilien investiert. Niedrige Mietrenditen werden in Kauf genommen.

Die Preise gehen inzwischen durch die Decke, wie weit können junge Paare und Familien sich das leisten?

HP: Immer weniger, da die Kaufpreise durch die niedrigen Zinsen nur teilweise abgefangen werden können. Oft geht ein komplettes Einkommen für die Finanzierung drauf, Sicherheitspuffer für Unvorhergesehenes gibt es so gut wie nicht mehr. Alleinverdiener können sich den Immobilienkauf kaum noch leisten.

Inzwischen geht es ja auch um eine Prognose, ob eine Baufinanzierung tragbar ist. Stellt sich da aktuell durch Corona ein Problem?

HP: Ja, weil die Banken eine „spitz gerechnete“ Finanzierung immer kritischer sehen und der Eigenkapitaleinsatz im Verhältnis zum Kaufpreis immer geringer wird oder gar nicht vorhanden ist. Zukünftige mögliche Verdienstausfälle durch weitere Lockdowns werden vermehrt einkalkuliert.

Ich werde gerade in letzter Zeit immer öfter zu Bausparen gefragt. Welche Rolle spielen Bausparverträge heutzutage?

HP: Glücklicherweise eine geringe, obwohl die regionalen Bankenvermehrt dazu übergehen (provisionsbringende) Bausparprodukte in Immobilienfinanzierungen mit einzubauen. Dabei ist eine Bausparfinanzierung, für den Laien wenig durchschaubar, meist die teuerste Finanzierungsvariante.

Vielen Dank für Ihre Meinung!

©Text_ Renate Kewenig, Finanzverstand 2020

Nachruf: Aktien-Vorbild Beate Sander

Die Grande-Dame Aktien-Anlage ist tot – Beate Sander ermutigte viele Frauen – und vielleicht auch Männer – bis heute, Dividendentitel als spannende Geldanlage zu sehen und zu investieren. Mit Verstand und Bauchgefühl vermehrte sie ihr Kapital, unprätentiös und mit Missionsgeist. Ein tolles Vorbild!

Mehr als nur DAX: Nachhaltigkeits-ETF für den deutschen Markt

Was hat der Wald mit Geld zu tun? Die Idee der Nachhaltigkeit kommt aus der Waldwirtschaft: Nicht mehr abholzen, als nachwachsen kann.

Nachhaltigkeit ist seit kurzem in aller Munde, war bisher aber kein Aktivposten am deutschen Aktienmarkt. Kosten von Finanzprodukten bestimmen außerdem die Diskussion und führen im aktuellen Anlagenotstand zu vielen ETF-Käufen bei Anleger*innen, die oft nicht wirklich wissen, was sie tun.

Seit Frühjahr 2020 gibt es jedoch ein neues DAX-Segment, der ESG-Kriterien auf die große DAX-Familie anwendet: den DAX 50 ESG. Er basiert auf DAX 30, MDAX und TECDAX und wendet „Environment, Social, Governance“ Aspekte auf deutsche Dividendenwerte an.

Wer diese Entwicklung begrüßt und sie als ersten Schritt zu einer verantwortlichen Wirtschaft sieht findet unter der ISIN DE000ETF9090 zum Beispiel den Lyxor 1 DAX® 50 ESG UCITS ETF.

Der mittel- und langfristige Vergleich zu aktiven Investmentfonds im Nachhaltigkeitssegment bleibt spannend!

© RK Finanzverstand 2020 – Der Beitrag ist keine Anlageempfehlung, Investitionen müssen immer individuell und entsprechend der gesetzlichen Vorschriften erfolgen.

Finanzverstand im Interview

Pünktlich zum Wochenende erschien das neuste Interview bei den Fondsfrauen, viel Spaß beim Lesen! Ein Weintipp ist auch dabei!

Wo geht’s lang? – Finanzsalon als Orientierung

Erster Dienstag im Monat ist Finanzsalon! Corona-Urlaub ist vorbei, der Alltag hat auch die letzten Heimkehrer wieder…..wer sich mit Finanzen beschäftigt findet im Austausch beim Finanzsalon nützliche Tipps, echtes Wissen und Ideen: Ob Fragen zu Bausparen, den Aktienmärkten oder Anlagestrategien:

Fordern Sie Ihren Teilnahme Link an unter kewenig@finanz-verstand.de

Termin: Dienstag, 1. Septbember zwischen 19 und 20,30 Uhr

Der Renommier-Index DAX 30: Verliert er an Vertrauen?

Diese Woche wird der DAX (endlich) sein spektakuläres Schmuddel-Mitglied Wirecard los….bisherige Kriterien für den Leitindex reichten wohl nicht aus, um die Familie der 30 größten und damit den Markt stark beeinflussenden, börsennotierten Unternehmen von fragwürdigen Entwicklungen frei zu halten.

Genau wie man sich fragen kann, was eine Deutsche Bank mit ihren jahrelangen Skandalen noch in der ersten Liga macht, gerät nun der mögliche Nachrücker ins Blickfeld: Die Zukunft in Form von Delivery Hero (Held klingt immer gut!), der Berliner Online-Plattform für Essensbestellungen, die weltweit agiert? Oder die – vielen sicher wenig bekannte – Alternative Symrise, einem Aroma- und Duftstoffspezialisten aus Norddeutschland? Während der eine mit fast 700 Mio USD Umsatz weltweit (in Deutschland selbst mit dem Kerngeschäft nicht mehr vertreten) noch rote Zahlen schreibt, also keinen Gewinn erzielt, geschweige denn Dividende zahlt, besticht der andere durch ein (vielleicht auf den ersten Blick langweiliges) profitables Geschäftsmodell, das wir alle überall wieder finden. Ob der Minzgeschmack der Zahnpasta oder der betörende Parfumduft, überall mischt Symrise mit – und zwar mit Gewinn. Morgen wissen wir es, zum Ende der Woche gibts die neue Zusammensetzung des DAX.

Für ETF-Anleger werden die Indexprodukte automatisch angepasst, dafür bleiben sie auch bis zuletzt dabei. Nur gut, daß der Einfluss von Wirecard auf den Index nicht zu stark durchschlug, zum Schluß unter ferner liefen. Aktive Fonds konnten – und haben es auch – viel eher reagieren und den Zahlungsabwickler aus ihren Fonds-Portflios entfernen.

In Zeiten, wo in vielen Medien die Aktienanlage über ETF’s und Dividenden als Patentlösung für private Geldanlage gepriesen werden, erlebten Wagemutige – ähnlich wie damals bei Telekom – wie sich ihre Depotposition in Luft auflöst. Vertrauen schafft das nicht.

Da richtet sich doch der Blick in Richtung DAX 50 ESG, der 50 Werte aus den Segmenten DAX30, MDAX und TecDAX enthält. Zwar schlagen auch hier die Schwergewichte des Leitindex stark zu Buche, aber über die zusätzlichen Nachhaltigkeitskriterien schaffen doch einige nicht den Sprung ins neue Segment. Wenn sich der Gedanke „Gewinn mit gutem Gewissen“ weiter durchsetzt, dann gibt es Hoffnung auf ein besseres Gewissen bei der Aktienanlage – und auf nachhaltigen Erfolg für Privatanleger.

Hinweis: Die Recherche erfolgte nach bestem Wissen und Gewissen, erhebt keinen Anspruch auf Vollständigkeit und stellt keine Anlageberatung dar, sondern dient der Information. Anlagen sollten immer individuellen Voraussetzunge und den gesetzlichen Anforderungen entsprechen.

© Finanzverstand Renate Kewenig

Entspannt mit Geld: Selber anlegen oder nicht?

Kennen Sie das auch? Gingen wir früher zum Arzt verließen wir uns meist auf sein/ihr Urteil und folgten dem Rat. Heute erlebe ich, dass Maßnahmen erläutert werden, aber die Entscheidung liegt bei mir. Zugegeben, informieren, verschiedene Meinungen einholen scheint einfach und selbstverständlich, aber werde ich dadurch zum Experten? Kann ich Risiken besser abschätzen? Ich denke nicht. Lebenssachverhalte sind heute vielfältiger, damit die Anforderungen an uns als Bürger, Verbraucher, Menschen höher und oft dicht an der Überforderung. Falsche Entscheidung getroffen? Pech gehabt, Sie hatten ja die Wahl.

Kommt Ihnen das bekannt vor? Die Entwicklung beobachte ich seit Jahren auch in der Finanzbranche. In der Absicht, Verbraucher zu schützen, überhäufen Berater ihre Kunden mit Informationen, Sie als Kund*in bestätigen, den Inhalt erhalten und verstanden zu haben, aber ist das so?

Meine Erfahrung ist, dass mehr Wissen auch dazu führt, Beratung zu wählen. Das Wissen ist nützlich, weil ich eher verstehe, was angeboten wird. Aber, Berater sind „vom Fach“ und beachten Sorgfaltspflichten und haften für ihr Tun.

Selber anlegen geht nach meiner Einschätzung gut für die Menschen, die Spaß am Thema Geld haben (die wenigsten) oder wenn es um relativ einfache Sachverhalte geht: Ein Sparplan fürs Kind oder auch für die eigene Altersvorsorge, überschaubare Beträge anlegen klappt auch noch selbst.

Geht es aber um große Summen, plädiere ich für die Kombi „eigenes Wissen und Berater*in“. Einerseits geht es darum zu verstehen, worum es geht, selbst die richtige Vorbereitung zu treffen, die Argumentation und die Vorschläge einordnen können. Andererseits gibt es fachliche Regeln, Berufserfahrung und Methoden, die erfolgreiche Investition erleichtern.

Was das Ganze mit Entspannung zu tun hat? Meine Erfahrung aus der Beratungszeit ist, dass Anleger*innen mit Kursschwankungen an den Märkten – und damit auch im Depot – umso gelassener umgehen, je besser die Strategie erarbeitet ist. Wer weiß, wie welche Anlageform reagiert und welche Funktion sie im Vermögensaufbau erfüllt, kann Dellen besser verkraften. Das gilt natürlich für Selbst-Anleger*innen, genauso wie für Beratungskund*innen. Vertrauen zum Berater ist gut und notwendig, aber immerhin ist es das eigene Geld und altruistische Motive bei Beratern sind eher selten. Da außerdem auch hier immer „selbst“ entschieden wird (wer unterschreibt die Aufträge, wer den Verwaltervertrag?) hilft es, die Arbeit, aber nicht das Wissen zu delegieren.

Übrigens: Der BVI (Bundesverband Investment und Asset Management e. V.) hat im Juni eine aktuelle Statistik zu Wertentwicklung von Fondssparplänen veröffentlicht. Sie zeigt echte Ergebnisse über 10 und 20 Jahre, belegt, was möglich ist und gibt einen Einblick in wichtige Fondskategorien, die das Rückgrat einer Depotstruktur bilden können.

© Text_Foto_Grafik_FV/ RK

Finanzfit® Fondsidee: Nordea Emerging Stars Equity Fonds

In vielen Depots der – immer noch zu wenigen – Aktien und Aktienfondsbesitzer* finden sich deutsche Titel, seltener europäische oder internationale Werte. Einerseits hilft es, Unternehmen zu kennen, andererseits hilft es vor allem, breit zu streuen. Warum also nicht in die Ferne schweifen, in die weltweit jungen, sich entwickelnden Märkte? Vor allem, wer lange Zeit hat, findet mit einem Emerging Markets-Fonds eine interessante Anlageidee, da wo eigene Recherche an seine Grenzen stößt.

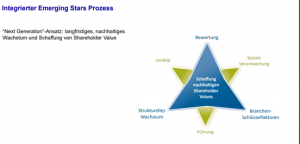

Nordea Investments und sein „nordischer Ansatz“ berücksichtigt schon nachhaltige Ideen lange bevor sich das Thema verbreitete. Mit einem starken Anteil in Asien, im Finanz- und IT Bereich greift der Emerging Stars Equity Fonds entscheidende Zukunftsthemen und -regionen auf, gepaart mit einem aktiven ESG-Ansatz. Außerdem managen zwei Frauen – Juliana Hansveden und Emily Leveille – den Aktienfonds, ebenso wie einen neuen Gender-Fonds. Aktuell beantwortete mir der Nordea Deutschland Chef, Dan Sauer, einige Fragen:

Warum kann die Nordea Fondspalette besonders für Frauen interessant sein?

Dan Sauer: Offen gestanden, habe ich mir diese Frage nie gestellt, da gute Fonds aus meiner Sicht keine Frage des Geschlechts sind. Allerdings ist die Frage mehr als gerechtfertigt, insbesondere im Hinblick auf das Geschlechter-Ungleichgewicht, das nach wie vor in unserer Branche vorherrscht. Als nordisches Unternehmen hat Gleichberechtigung für uns einen hohen Stellenwert. So ist Nordea zum vierten Mal in Folge im Bloomberg Equality Index vertreten. Dieser Index misst die Gleichstellung der Geschlechter anhand verschiedener Kriterien, zum Beispiel weibliche Führung und Talent-Pipeline, Lohn- und Geschlechtergleichheit, eine integrative Kultur oder Richtlinien für sexuelle Belästigung.

Welche Fondsidee aus ihrem Hause finden Sie für die Generation YZ besonders interessant?

Dan Sauer: Immer mehr Studien zeigen, dass junge Menschen im Alltag zu mehr Nachhaltigkeit tendieren. Sie essen weniger Fleisch, beschäftigen sich mit Themen wie der Verschmutzung der Ozeane durch Plastik oder der weltweiten Abholzung und kaufen, wann immer möglich, biologische Produkte. Diese nachhaltige Grundeinstellung hat auch immer mehr Einfluss auf ihr Investmentverhalten. Anlagelösungen mit Ausrichtung auf Nachhaltigkeit rücken daher immer stärker in den Fokus. Wir bieten bereits seit vielen Jahren Fonds in diesem Bereich an – so zum Beispiel unsere STARS Fonds, bei denen ESG (Environment, Social und Governance) ein fest integrierter Bestandteil des Investmentprozesses ist. Die beiden Dreiecke formen als Einheit den Stern, der die Integration von ESG im Investmentansatz illustrieren soll.

Darüber hinaus ist für die jüngere Anlegergeneration natürlich auch das Thema Sicherheit wichtig. Hier haben wir mit unseren Multi Asset Lösungen interessante Angebote. Unser Motto bei diesen Produkten lautet „Stabilität. Immer“. Den Regenschirm kauft man vor dem Unwetter, nicht danach.

Vielen Dank, Herr Sauer!

Übrigens weist der Emerging Stars Equity einen weitaus besseren CO2-Fußabdruck auf, als sein Vergleichsindex und Morningstar bewertet den Fonds mit besten 5 Sternen.

Die Grafik vergleicht über 5 Jahre den Nordea Emerging Stars Equity (orange)mit zwei Schwellenländer ETF’s und dem DAX (weil ihn jede*r kennt – grün).

Sie demonstriert zwei Dinge: Aktives Management kann von Vorteil sein, trotz erhöhter interner Kosten im Vergleich zu einem Indexfonds. Und: Der Emerging Stars ist bei fast gleicher Schwankung (Volatilität) wie der DAX erheblich besser.

Fazit: Im Depot geeignet bei langer Anlagedauer – für die Altersvorsorge, als Sparplan oder auch im Depot der Eltern/ Großeltern, wenn der Anteil nicht gebraucht wird, aber vielleicht vererbt werden kann. Mindestens 10 Jahre Zeit sollte für Aktieninvestments immer vorhanden sein, wie das Renditedreieck des Deutschen Aktieninstituts immer wieder zeigt, steht bei viel Zeit die Rendite auf „grün“.

*Die Schreibweise in der maskulinen Form ist lediglich wegen der leichteren Lesbarkeit gewählt.

Die Antworten wurden redaktionell leicht gekürzt.

Quellen: Grafik Stars Nordea, Fondsvergleich eigene Recherche MSC/ FK

© Finanzverstand Renate Kewenig

KLASI-Prinzip: Renate Kewenig im Interview

Im Interview mit Anke Pauli von den geldfreundinnen zum Thema KLASI-Prinzip

KLASI-Prinzip: Eselsbrücke zum Finanzerfolg bei Courage online

Geldanlage steht und fällt mit der eigenen Vorbereitung. Als Eselsbrücke nützt „KLASI“ – fünf Schritte im Alltag zum eigenen Finanzerfolg. Vorgestellt bei Courage online

Finanzberater – Wer, was, wieviel?

Geldanlage – für manche ist und bleibt es ein Buch mit sieben Siegeln…

Auch wenn das Ziel von Finanzverstand ist, Anleger* „schlau“ zu machen, kann das auch bedeuten, Investments gerade nicht selbst zu tätigen, sondern mit dem erworbenen Wis-sen bei einem Finanzberater die „richtigen“ Fragen zu stellen, gut vorbereitet zu sein und eigene Ziele über diesen Weg zu erreichen. Aber wer tummelt sich da so?

Wer steckt hinter dem Begriff „Finanzberater“?

Gleich vorneweg, der Begriff an sich ist nicht geschützt. Qualifikationen über Aus- und Weiterbildungen sind zahlreich: Bankkaufmann/ -frau kennen wir alle, aber auch Finanz-wirte, Finanzanlagenvermittler, Honoraranlagenberater……und noch einige mehr finden sich. Nähern wir uns dem Thema zunächst über die Tätigkeit:

Es geht um die Beratung und den Zugang zu Geldanlageprodukten, also zum Beispiel um die Vermittlung von In-vestmentfonds (schon öfter erklärt: Investmentfonds bezeichnen sowohl aktiv gemanagte Sondervermögen, als auch die börsengehandelten, indexabbildenden ETF’s).

Ein weiterer Unterschied findet sich in der Beschäftigung, ein Finanzberater kann angestellt tätig sein, zum Beispiel bei einer Bank oder einem Finanzinstitut (jeweils mit einer Zulassung nach dem Kreditwesengesetz) oder auch bei einem großen Unternehmen mit einer anderen Zulassung. Als angestellter Berater richten sich Art und Umfang der Tätigkeit nach den Maßgaben des Arbeitgebers, es gibt praktisch keine eigene Entscheidungsmacht.

Daneben finden sich selbständige Finanzberater, also unternehmerisch tätige Personen. Das können kleinere „Einzelkämpfer“ sein, oder auch größere Unternehmen. Wer es genau wissen will schaut sich die Zulassungen an (im Impressum der Internetseite oder in der Erstinformation).

Habe ich also eine Person als „Finanzberater“ vor mir stellt sich die Frage, für wen arbeitet sie, wie ist der Status.

Bei Angestellten (Auftritt, Büro, Visitenkarte …) ist es relativ einfach.

Andere selbständige Berater unterscheiden sich auch durch ihren Status :

Handelt es sich um Ausschließlichkeitsvertreter, die nur für ein einziges Unternehmen tätig sind (wobei da heute auch die Produktpalette schon breit sein kann), um einen Mehrfachagenten, der für mehrere Unternehmen tätig ist oder sogar um einen Makler.

Der Maklerstatus besagt, dass der Berater juristisch betrachtet auf der Seite des Kunden steht, in seinem Interesse handelt und nicht im Interesse eines bestimmten Unternehmens.

Jetzt können wir uns noch die Vergütung ansehen:

Entweder Gehalt (angestellt) oder über Provision (die Vergütung erfolgt aus dem „verkauften“ Produkt heraus), eine weit verbreitete Form der Bezahlung. Ergänzt werden kann sie durch Honorarvereinbarungen.

Wenig vertreten bisher ist die Vergütung von Beratung, eventuell Vermittlung und Betreuung rein auf Honorarbasis. Hier ist die Unabhängigkeit am größten, da der Maklerstatus verbunden ist mit einer Vergütung, die sich an der Dienstleistung orientiert. Für Hono-rarberater sind Provisionen aus Produkten heraus verboten, sowohl bei der Vermittlung, als auch aus den bestehenden Beständen. Erfolgreich arbeiten unabhängige Honorarbera-ter, die transparente Geschäftsmodelle und Leistungen anbieten.

Als wäre das nicht schon verwirrend genug, was sind dann ein Roboadvisor oder ein Finanzcoach?

Roboadvisors entstanden einerseits als Folge der modernen, einfacheren digitalen Wege, aber vor allem auch als Konsequenz aus der starken Regulierung des Beratermarktes. In dem Kunden alles selbst eingeben und dann zum Beispiel ein voreingestelltes, vorgeschla-genes Depot auswählen, verfügen die Anbieter über einen zusätzlichen Vertriebsweg ohne Beratung. Keine Haftung, kaum Kosten auf der Vertriebsseite, praktisch und günstig für Anleger, die allerdings komplett selbst verantwortlich sind, auch für Fehler.

Die Einordnung des Anbieters läuft vergleichbar der oben dargestellten Zulassung und Organisation.

Finanzcoach ist ein ebenfalls nicht geschützter Begriff. Diese noch junge Bezeichnung fällt, zumindest bisher, nicht unter die Regulierung, es gilt genau hinzuschauen:

Woher kommt die Qualifikation? Was wird geleistet? Geht es bei dem „Coaching“ eigentlich um Kundengewinnung für Produkte? Womit wird Geld verdient? Handelt es sich um ein „echtes“ Coaching – oder auch Finanzbildung – bei dem die Leistung in der Schulung, Zieldefinition und Stärkung der Coachees liegt? Wie transparent sind Angebot und Preise?

Fazit: Was ist nun gut und was ist Anlegern zu empfehlen? Leider ist die Antwort: Das kommt darauf an.

Auch mit Provisionsvergütung können eine gute Beratung und ein breites Produktangebot gegeben sein. Wem unabhängige Leistung wichtig ist wählt eher Honorarberater oder lässt sich einfach erstmal nur schlau machen – dann fallen alle weiteren Entscheidungen leichter!

© Finanzverstand Renate Kewenig

*Die Verwendung der maskulinen Schreibweise in diesem Beitrag dient lediglich der einfacheren Lesbarkeit, impliziert aber alle Gender-Gruppen, ohne Absicht einer Zurücksetzung oder Bevorzugung.

Online Finanzsalon – Start zum regelmäßigen Austausch!

Ab 7. Juli treffen sich interessierte Frauen zum Online-Finanz-Austausch im Finanzsalon. Erfahrungen, Fragen und fachliche Expertise: Bequem von zu Hause!

Den kostenlosen Link gibt es unter kewenig@finanz-verstand.de